Tarification des emprunts obligataires

Pour les investisseurs

CREDOFUNDING perçoit une rémunération de la part de l'investisseur dont les conditions sont précisées ci-dessous :

Frais d'entrée : 15 € TTC sont facturés à l'investisseur pour couvrir les coûts de signature électronique et d'utilisation des moyens de paiement.

Exemple

Un EMPRUNTEUR propose un EMPRUNT OBLIGATAIRE DE 200.000 €uros à 2% sur 36 mois, par amortissements constants semestriels. (TVA de 20%)

Pour l'INVESTISSEUR souscrivant à 10.000 €, les frais totaux sur la durée de l'opération s'élèvent à 15 €.

La rémunération perçues sous forme de coupons s'élève à 843 €. La rémunération nette de frais hors fiscalité sur la durée de l'opération est de 828 €.

Pour les emprunteurs

Les frais d’émission d’emprunt peuvent être étalés sur la durée du prêt, ce qui contribue à réduire comptablement les charges annuelles.

CREDOFUNDING perçoit une rémunération de la part de l'émetteur dont les conditions sont précisées ci-dessous :

1/ Frais de dossier : 5.000 € HT

Le montant forfaitaire permet de rémunérer les prestations d'étude de faisabilité et de solvabilité du projet, ainsi que les prestations de mise en ligne optimisée.

2/ Commission de succès basée sur le montant de l'opération (montant réellement obtenu) prélevée à la clôture de la campagne : 5% HT

3/ Commissions sur les tombées d'échéances : Ces frais s'élèvent à 0,83% HT des tombées d'échéances.

Exemple

Un EMETTEUR propose un EMPRUNT OBLIGATAIRE DE 1.000.000 €uros à 3% sur 60 mois. (TVA de 20%)

- Frais de dossier : 5.000 € HT, soit 6.000 € TTC

- Commission de succès : 5% HT du montant collecté (1.000.000 * 5% HT), 50.000 € HT soit 60.000 € TTC

- Commissions sur les tombées d'échéances : 0.83% HT (1.084.342 * 0.83%), 9.000 € HT soit 10.800 € TTC

Le montant total dû par l'EMETTEUR est de 64.000 €uros HT, 76.800 €uros TTC. Sa COLLECTE nette sera donc de 923.200 €uros.

Ce que comprend la prestation - les actions de CredoFunding

- L'accès à votre compte personnel et au back office de la plateforme

- L'aide à la conception de la campagne (choix de la structure, du montant, de la durée, définition de l'objet de collecte, des contreparties, des partenaires, etc.)

- La mise en page du projet (conseil à la rédaction, sélection des visuels, brief vidéo)

- L'ouverture du compte de collecte auprès de l'établissement bancaire

- La mise à disposition d'un outil de paiement en ligne sécurisé

- Une page projet avec les boutons de partage vers les réseaux sociaux

- Les actions de community management par CredoFunding sur les réseaux sociaux

- Le suivi des contributions (relances, pièces justificatives, traitement des chèques, etc.)

- L'édition automatique des contrats obligataires

- La gestion des flux de remboursements tout au long de la vie de l'emprunt obligataire.

- La mise à disposition du fichier des contributeurs, d'une carte mondiale interactive de la localisation des contributeurs et d'un outils statistiques des visites

- La garantie et la notoriété de CredoFunding

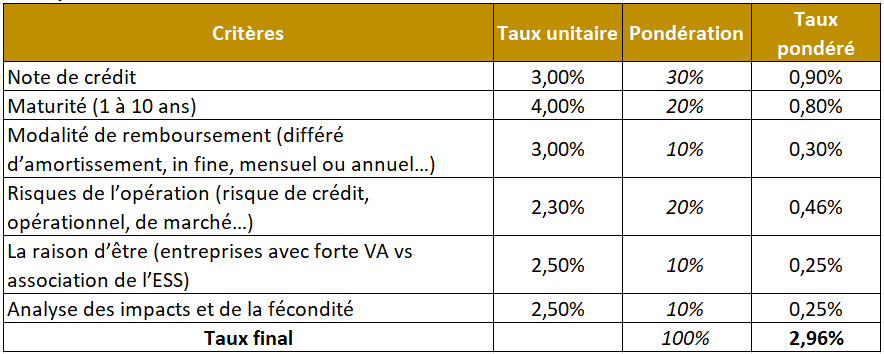

Détermination du prix

Pour les emprunteurs

Le prix est déterminé par l’analyse financière et extra-financière avec les critères suivants :

- Note de crédit

- Maturité

- Modalité de remboursement pour les prêts et titres obligataires (différé d’amortissement, in fine, mensuel ou annuel…)

- Risques de l’opération (risque de crédit, opérationnel, de marché…)

- La raison d’être (entreprises avec forte VA ou association du monde de l’ESS)

- Analyse de l'impact et de la fécondité

Ces critères sont bien sûr évalués et réajustés en fonction des conditions de marché qui peuvent évoluer dans le temps (inflation, conditions de refinancements…). Un taux unitaire est appliqué à chaque critère. Une pondération est appliquée à chaque critère ce qui permet de déterminer le taux

Exemple

Par exemple, en fonction des conditions de marchés connues, une maturité de 5 ans induirait un taux de 4%.